WIKI

Ratios - מכפילים פיננסיים

- P/E Ratio – מכפיל רווח

- Forward P/E Ratio – מכפיל רווח עתידי

- Shiller P/E Ratio- מכפיל רווח שילר

- P/S Ratio – מכפיל מכירות

- PEG Ratio – מכפיל רווח צמיחה

- P/B Ratio – מכפיל הון

- P/TB – Tangible Book – מכפיל הון מוחשי

- Price to FCF – מכפיל מזומנים חופשיים

- Price to OCF – מכפיל מזומנים מפעילות שוטפת

- EV/Revenue – שווי פעילות מול מכירות

- EV/EBIT – שווי פעילות מול רווח תפעולי

- EV/EBITDA – שווי פעילות מול רווח תפעולי + פחת והפחתות

- Current Ratio – יחס שוטף

- Quick Ratio – יחס מהיר

- Price to Owner Earnings – רווח בעלי מניות

- Sloan Ratio % – מכפיל יציבות פיננסית

- Short Interest Ratio – מכפיל השורט

Valuation of stock - הערכת שווי מניה

- Book Value per share – הון עצמי למניה

- Tangible Book Per Share – הון מוחשי למניה

- Net Current Assets Value – נכסים שוטפים נטו

- Net-net Working Capital per share – הון חוזר נטו

- Median P/S Value – מכפיל מכירות ממוצע

- FCF Per Share – מזומנים חופשיים למניה

- Net Cash Per Share – מזומנים נטו למניה

- Revenue per Share – מכירות למניה

- Owner earning Per Share – רווח בעלי מניות למניה

- Total Debt per Share – חוב לזמן ארוך למניה

- EBITDA per Share – רווח תפעולי + פחת למניה

- Dividend per share – דיבידנדים למניה

- OCF per Share – מזומנים מפעילות שוטפת למניה

Income Statement - דוח רווח והפסד

- Revenue/Sales – מכירות

- COGS – עלות המכר

- Gross Income – רווח גולמי

- SG&A Expense – שיווק, הנהלה וכלליות

- R&D – מחקר ופיתוח

- DD&A – פחת והפחתות

- Operating Expenses – הוצאות תפעוליות

- Operating Income – רווח תפעולי

- EBIT – רווח תפעולי

- Unusual Expense – הוצאות לא מתוכננות

- Interest Expense – הוצאות ריבית

- Income before Tax – רווח לפני מס

- Income tax expense – מס רווחים

- Net Income – רווח נקי

- Discontinued Operations – תוצאות פעילות מופסקת

- EPS-Basic – רווח למניה בסיסי

- Shares outstanding – מניות שבידי הציבור

- EPS-Diluted – רווח מדולל למניה

- Shares Outstanding Diluted – מניות שבידי הציבור מדולל

- EPS Without NRI – רווח למניה בניכוי א.ל.מ

- EBITDA – רווח תפעולי בתוספת פחת והפחתות

- Non-recurring Items – אירועים לא מתוכננים

Balance Sheet - דוח מאזן

- C&CE – מזומנים ושווי מזומנים

- Short-Term Investments – השקעות לטווח קצר

- Accounts Receivable – חשבונות חייבים

- Inventories – מלאי

- Other Current Assets – נכסים שוטפים אחרים

- Total Current Assets – נכסים שוטפים

- Net Property, Plant & – רכוש קבוע, נטו

- Accumulated Depreciation Assets – פחת שנצבר

- Intangible assets – נכסים בלתי מוחשיים

- Goodwill – מוניטין

- Long term Investments – השקעות לטווח ארוך

- Other Assets – נכסים אחרים

- Total Assets – סך כל הנכסים

- Short Term Debt – חוב לזמן קצר

- Current Portion of Long Term Debt – חלק שוטף של החוב

- Accounts Payable – חשבונות זכאים

- Accrued expense – הוצאות שנצברו

- Other Current Liabilities – התחייבויות שוטפות אחרות

- Total Current Liabilities – התחייבויות שוטפות

- Long-Term Debt – חוב לזמן ארוך

- Deferred Taxes – מסים דחויים

- Other Liabilities – התחייבויות אחרות

- Total Liabilities – סך כל ההתחייבויות

- Preferred Stocks – מניות בכורה

- Retained Earnings – עודפים

- Treasury Stock – מניות באוצר

- Minority Interest – זכויות מיעוט

- Shareholders' Equity – הון בעלי מניות (הון עצמי)

Cash Flow Statement - דוח תזרים מזומנים

- Working Capital – הון חוזר

- Other Operating Activities – מזומנים מפעילות שוטפת אחרת

- Net Operating Cash Flow – תזרים מזומנים מפעילות שוטפת

- Capital Expenditures – הוצאות הוניות

- Sale of fixed assets – מכירת נכסים קבועים

- Purchase/Sale of Investments – רכישה או מכירת נכסים להשקעה

- Net Investing Cash Flow – תזרים מזומנים מפעילות השקעה

- Common Dividends – דיבידנד

- Preferred Dividends – דיבידנד בכורה

- Change in Capital Stock – שינוי בהון מניות

- Issuance/Reduction of Debt, Net – הנפקה או פירעון החוב לטווח ארוך

- Net Financial Cash Flow – תזרים מזומנים מפעילות מימון

- Free Cash Flow – מזומנים חופשיים

Valuation of Company - ניתוח חברה

- היוון תזרים מזומנים – DCF

- Graham Number – מספר של גראהם

- Earning Power Value – ערך עוצמת הרווחים

- Enterprise Value – שווי פעילות

- Market Capitalization – שווי שוק

- EBIAT – רווח לפני ריבית לאחר מסים

- OIBDA – רווח תפעולי לפני פחת והפחתות

- EBITDAR – רווח תפעולי עם תוספות

- NOPLAT, NOPAT – רווח תפעולי לאחר תשלום מס מתואם

- EVA – Economic Value Added

- SVA – Shareholder Value Added

- MVA – Market Value Added

- Invested Capital – הון מושקע

- Interest Coverage Ratio – יחס כיסוי ריבית

- Altman Z – Score

- Beneish M – Score

- Piotroski F – Score

- Economic Depreciation

- WACC – שיעור ההיוון המשוקלל

- CAPM – המודל לתמחור נכסי הון

- BETA – מדד הביטא ההיסטורית

שולי רווח, רווחיות, צמיחה ואפקטיביות ההנהלה

- Gross Margin % – שיעור רווח גולמי

- Operating Margin % – שיעור רווח תפעולי

- Net Margin % – שיעור רווח נקי

- FCF Margin % – שיעור מזומנים חופשיים

- Earning Yield % – תשואת רווח

- Earning Yield Joel Greenblatt % – תשואת רווח

- ROE % – תשואה על ההון

- ROE % מודל – DuPont

- ROA % – תשואה על הנכסים

- ROIC % – תשואה על הון מושקע

- ROIC Joel Greenblatt % – תשואה על הון מושקע

- ROTA – תשואה על נכסים מוחשיים

- ROTE – תשואה על הון מוחשי

מחזור מלאי, נכסים, ימי ספקים ולקוחות

Dividends - דיבידנדים

Buy Back & Compensation - רכישה עצמית ופיצויים

ROE % מודל – DuPont

מודל – DuPont מתייחס לחישובים בסיסיים אשר קובעים את רווחיות הפירמה ועקרונות לקביעת התשואה. המודל שומש לראשונה על ידי חברת "DuPont" בתחילת מאה ה – 20 שהציגה ניתוח ממוקד ושימוש בגורמים אשר משפיעים על אפקט הרווחיות של הפירמה. המודל פופולרי ושמיש בקרב מנהלים, אנליסטים ומחלקות מחקר רבות מסיבה שהמודל נותן מבט רחב לגורמים אשר משפיעים על תשואה על ההון (ROE) שנחשב לאחד המדדים החשובים ביותר להערכת הרווחיות של הישות החשבונאית. בנוסף, אחד העקרונות של המודל בקרב האנליסטים הוא חישוב פוטנציאל עתידי של הפירמה וכדאיות השקעה.

להלן רשימת העקרונות של המודל – DuPont:

- מטרת המודל – גידול בערך של העסק לבעלי המניות וגידול תשואה שהעסק מניב.

- שליטה ברווחיות – בדיקה ממוקדת של תפעול ההנהלה ויעילות כלכלית של הפירמה.

- בדיקה ממוקדת – המודל בודק את עקרונות אשר משפיעים על יעילות הכלכלית של הפירמה.

- מודל דיופונט – שיטה פיננסית להערכת עקרונות כלכליים אשר משפיעים ביותר על צמיחת הפירמה.

- עקרון המודל – מפרט יחסי רווחיות אשר מציגים פעילות כלכלית של הפירמה.

להלן נראה מודל דו-שלבי:

החישוב מתייחס לחישוב בסיסי של תשואה על ההון.

ROE = Net Income (TTM) / Total Equity (average)

שלב ראשון – ROA = Net Income TTM / Total Assets (average)

שלב שני – Financial Leverage = Total Assets / Total Equity

חישוב שלב שני – סך כל הנכסים / הון עצמי מבוסס על הון זר ומכונה בשם "מינוף פיננסי". ". יחס זה מעריך את מידת הגיוס סף כך ההתחייבויות שחלקן מהוות הון זר ומציג מדד לסיכון. ככל שערכו גבוה יותר, כך הסיכון וחוסר הוודאות של התשואה הצפויה להון גבוהים יותר. ככל שהמינוף הפיננסי גבוה יותר כך החברה יותר מבוססת על הון זר (הלוואות נושאות ריבית ואיגרות חוב). אומנם החישוב הנ"ל לא מדויק למדי ומציג את כלל ההתחייבויות החלות על הפירמה. ככל שהתחייבויות שחלקן מורכבות מהון זר צומחות – במקביל סך כל הנכסים צומחים, והון עצמי לעומת נכסים קטן. במילים אחרות, כאשר פירמה מגייסת הון זר היא ישירות גורמת לצמיחת סך כל הנכסים, בעצם המינוף הפיננסי גורם לצמיחת הנכסים של החברה.

כאשר מדד תשואה על הנכסים (ROA) צומח, הוא ישירות גורם לצמיחה של תשואה על ההון המדד – ROE. תפקידינו לבדוק איזה מבין השלבים גורם לצמיחה בתשואה על ההון (ROE).

במקור, במתודולוגיה של "דיופונט" נעשה שימוש למדידת תשואה על הנכסים (ROA). היעד של המודל הדו-שלבי היה מדד תשואה על הנכסים (ROA), שמורכב משני מרכיבים:

שיעור רווח נקי – .Gross margin %

מחזור הנכסים – .Assets Turnover

להלן נוסחה לחישוב:

ROA = (Net Income / Revenue) * (Revenue / Total Assets)

ככל ששיעור הרווח הנקי גבוה יותר – כך תשואה על הנכסים גבוהה יותר. במילים אחרות, שיעור הרווח הנקי מחושב לפי יחס בין מכירות לרווח נקי. ככל שיש פחות הוצאות בין מכירות לרווח נקי – כך תשואה גבוהה יותר.

גם כאשר מתייחסים לשלב השני כאשר מדובר במחזור הנכסים. ככל שהנכסים מניבים יותר כסף (מכירות) – כך התשואה על הנכסים עולה. ולהיפך.

*חשוב לציין, נכסים נמדדים לפי הממוצע בין התקופות לאותה לתקופת מדידה. כאשר מדובר על ערך נכסים המדווחים לשנת 2019 – אנו נחשב ממוצע בין שנים 2018 ל – 2019.

לפי פרקטיקה ריאלית מודל 3 – שלבים קיבל שימוש נפוץ יותר.

להלן מודל 3 – שלבים:

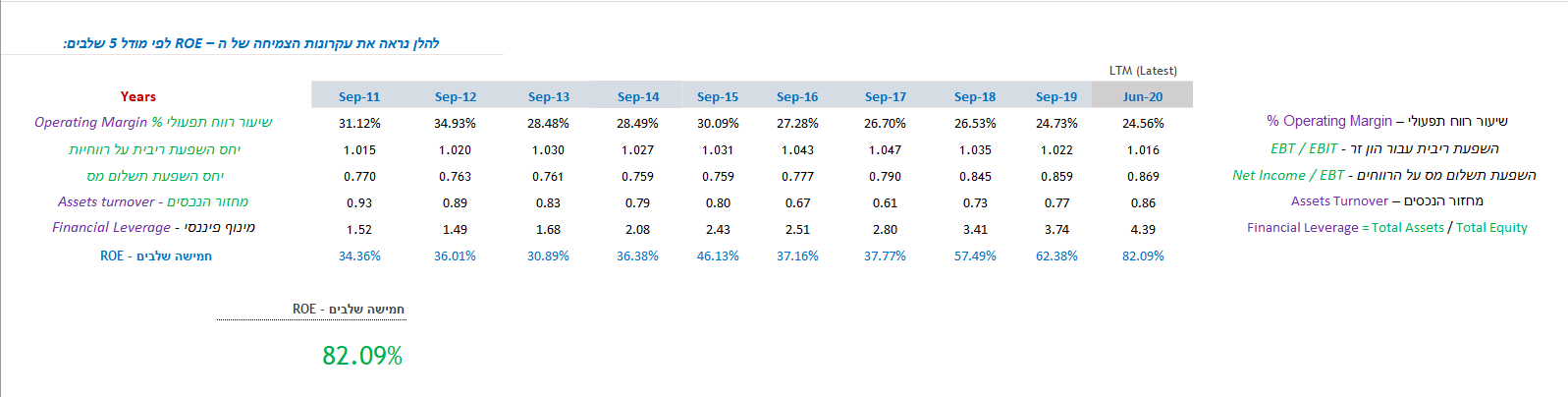

להלן מודל 5 – שלבים שנחשב למעניין ביותר:

| Revenue / T. Assets | * | Net Income / EBT | * | EBT / EBIT | * | Operating Income / Revenue | = | ROE |

| T. Assets / T. Equity | * |

מודל 5 – שלבים לעומת מודל 3 – שלבים מתייחס יותר פרטנית לדוח רווח והפסד. במודל 5 – שלבים מתייחסים לשיעור רווח תפעולי. כל שינוי לטובה או לרעה ברווח התפעולי משנה ישרות את התשואה על ההון – ROE.

השילוב השני במודל 5 – שלבים מתייחס ל – EBT (רווח לפני תשלום מס) לבין – EBIT (רווח לפני מימון ומס). שימו לב, מה שמבדיל בין שני המדדים זה עיקרון המימון. השילוב מציג השפעת מימון תקופתית שנדרשת החברה לשלם בגין הון זר שחל על הפירמה. כאשר תשלום ריבית צומח בין תקופות היחס יקטן, וכך יקטין את המדד תשואה על ההון – ROE. חשוב לבדוק האם השילוב הנוכחי משפיע משמעותית על תשואה על ההון.

השילוב השלישי במודל 5 – שלבים מציג הפשעת מס על הרווחים. שיעור מס תלוי בהרבה גורמים (בשלב הנוכחי לא נתעמק במדיניות שיעור המס), אלא השילוב בודק השפעת מס על הרווח הנקי. במילים אחרות, ככל ששיעור המס גבוה יותר כך התשואה על ההון קטנה יותר. עלינו לבדוק האם שיעור המס משפיע על תשואה על ההון – והשילוב עושה את העבודה.

מודל 5 – שלבים מפרט על השפעת תשלום ריבית עבור הון זר ותשלום מס עבור הרווחים.

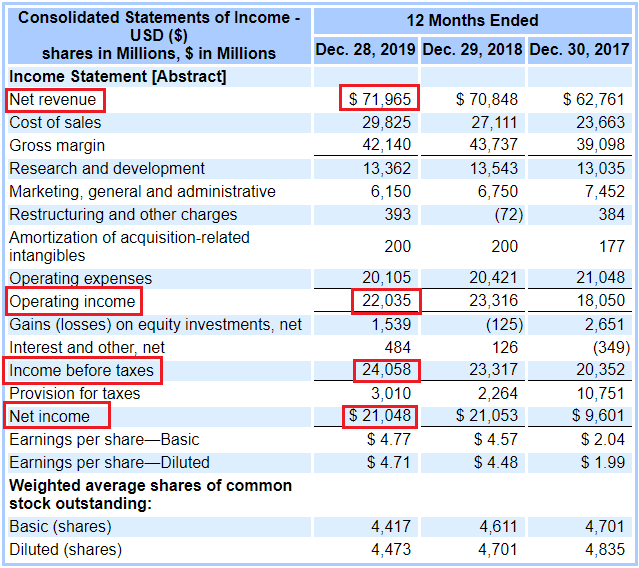

להלן נוסחה לחישוב מודל 5 – שלבים לפי דוחות אמיתיים:

שלב ראשון: מחשבים שיעור רווח תפעולי לשנת 2019. רווח תפעולי הסתכם בסוף שנת 2019 ב – 22,035 מיליוני דולר. סעיף המכירות הסתכם ב – 71,965 מיליוני דולר. (22,035 / 71,965) * 100 = 30.61%

שלב שני: מחשבים יחס השפעת ריבית לשנת 2019. רווח לפני תשלום מס (EBT) הסתכם בסוף שנת 2019 ב – 24,058 מיליוני דולר. רווח לפני מימון ומס (שימו לב להחזר מס שהגדיל את הרווח לפני מס) הסתכם ב – 22,035 מיליוני דולר. 24,058 / 22,035 = 1.091

שלב שלישי: מחשבים יחס השפעת מס לשנת 2019. רווח נקי הסתכם בסוף שנת 2019 ב – 21,048 מיליוני דולר. סעיף רווח תפעולי לפני מס (EBT) הסתכם ב – 24,058 מיליוני דולר. 21,048 / 24,058 = 0.874

שלב רביעי: מחשבים יחס מחזור נכסים לשנת 2019. סעיף המכירות הסתכם בסוף שנת 2019 ב – 71,965 מיליוני דולר. ערך סך כל הנכסים הסתכם ב – 136,524 מיליוני דולר. 71,965 / 136,524 = 0.527

שלב חמישי: מחשבים מינוף פיננסי לשנת 2019. ערך סך כל הנכסים הסתכם בסוף שנת 2019 ב – 136,524 מיליוני דולר. הון בעלי מניות הסתכם ב – 77,504 מיליוני דולר. (136,524 / 77,504) = 1.761

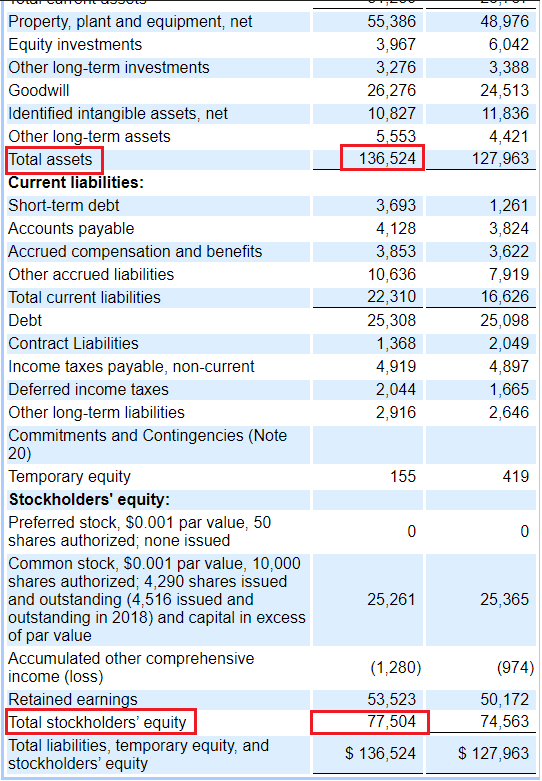

להלן תמונה הממחישה סדר גורמים המשפיעים על תשואה על ההון לפי הסדר מימין לשמאל:

ניתן ללחוץ על התמונה לצורך הגדלה.

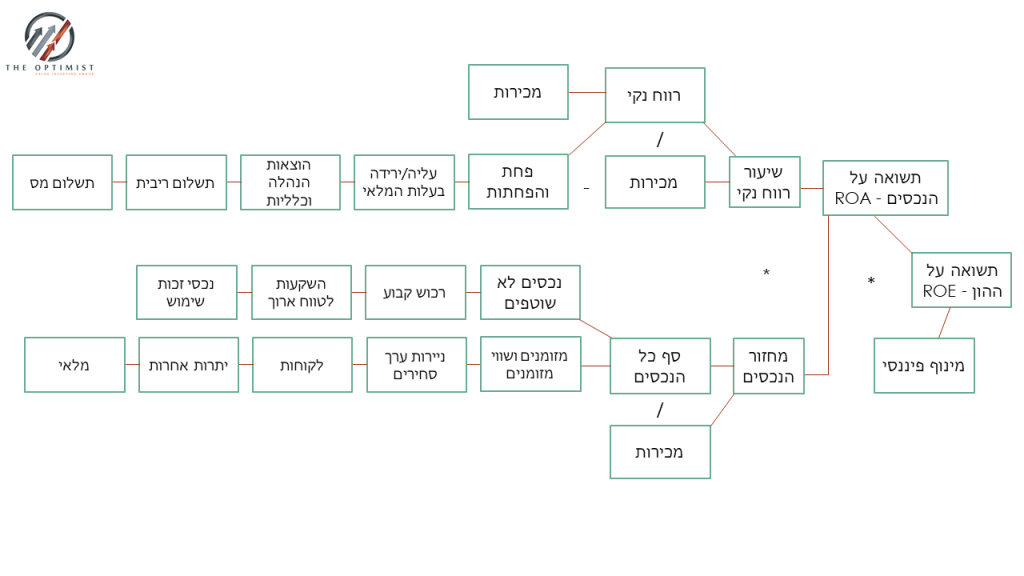

להלן המחשה של גורמים המשפיעים על תשואה על ההון על פני ציר הזמן:

ניתן ללחוץ על התמונה לצורך הגדלה.

מודל 3 – שלבים שבתמונה אשר מציגה התנהלות של 3 גורמים שהשפיעו על תשואה על ההון. ניתן לראות לפי תמונה שתשואה על ההון עלתה משנת 2011 עד 2020 משמעותית. אנו בתור אנליסטים ואולי משקיעים פוטנציאלים רוצים לדעת מה השפיע על ROE כל כך. ניתן להבחין ששיעור רווח נקי לא השתנה בין השנים והסתכם כל שנה בערך גבוה. מחזור הנכסים הציג שיפור בין השנים, אך בתקופה האחרונה רואים עליה בנתון. הגורם המשמעותי אשר השפיע על תשואה על ההון הוא מינוף פיננסי. באמצעות צבירת התחייבויות החברה הצליחה לעלות את התשואה על ההון ולהרשים בעלי מניות. צבירת התחייבויות בין תקופות עלול להמשיך זמן רב, אך יכול בשלב מסוים להיגמר ברע עקב קושי בפירעון ההתחיבויות. תארו לכם, עסק שמחזיק את עצמו כלכלית-עסקית רק בגלל צבירת התחייבויות לטווח קצר וארוך.

כוחו של המודל להציג גורמים המשפיעים על תשואה על ההון.

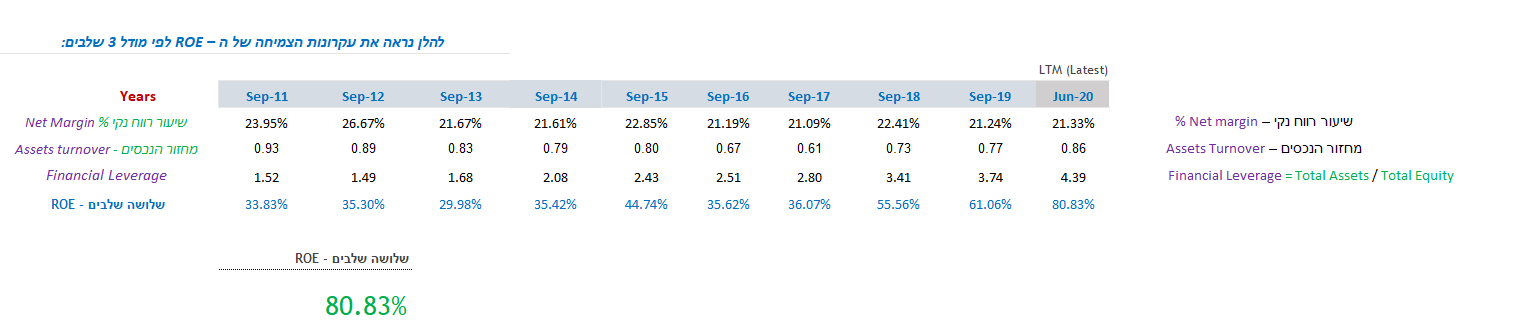

ניתן ללחוץ על התמונה לצורך הגדלה.

מודל 5 – שלבים שבתמונה הנ"ל אשר מציגה 5 גורמים המשפיעים על תשואה על ההון. המודל 3 – שלבים הנ"ל הציגה לנו השפעה מהותית על תשואה על ההון באמצעות מינוף פיננסי. במודל 5 – שלבים אנו נתייחס יותר לדוח רווח והפסד. שימו לב שיעור רווח תפעולי ללא שינוי מהותי ואפילו רואים ירידה קטנה בנתון. השפעת ריבית ומס גם לא משפיעים משמעותית על תשואה על ההון מלבד מינוף פיננסי.

חסרונות שימוש במודל – DuPont:

אחד החסרונות המשמעותיים ביותר שבניתוח מודל -DuPont מהווה שימוש בדוחות חשבונאים שעלולים בקלות להסתיר ערך לא גלוי שבעסק. תוצאה מדויקת להערכת תשואה על ההון ניתן לקבל לאחר התאמות לדוחות חשבונאים על ידי אנליסטים. המצב לא מונע מאנליסט להשתמש במודל לצורך קבלת תשואה על ההון משוערת המבוססת על דוחות חשבונאים.