אתר פינביז הוא אחד מהאתרים הנפוצים ביותר לשימוש אצל משקיעים, סוחרים ועקבים אחר ניירות ערך שונים. האתר מכיל הרבה מאוד מידע חיוני למשתמש אשר נותן לו מבט כלכלי וכללי על ניירות ערך שונים כגון מניות וניתן לשים לב שהאתר מתמקד בעיקר במניות אמריקאית או מניות שרשומות בבורסות אמריקאיות.

השאלות בעיקר עולות כאשר משתמש האתר מקליד סימבול של חברה, גולל למטה לטבלה אשר מציגה נתונים שונים שהם נתונים פונדמנטליים ונתונים טכניים ובפועל לא מבין מה הנתונים מציגים. בפוסט זה נעשה סדר בכל המושגים אשר מופיעים בטבלה.

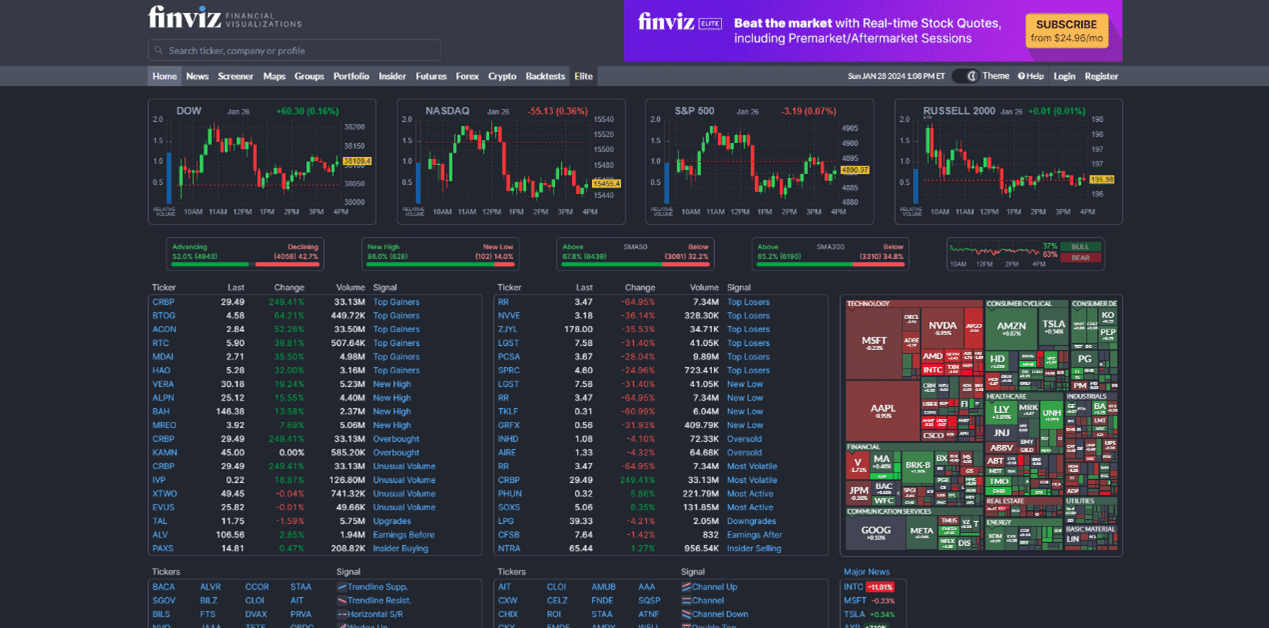

כאשר נכנסים לאתר פינביז העמוד הרשמי נראה בצורה הבאה:

בחלק העליון מצד שמאל במערכת החיפוש אנו מקלידים סימבול של מניה להמשך הניתוח.

מקור: אתר FINVIZ.

קישור לאתר נא ללחוץ כאן.

החלק הראשון

לצורך הדוגמה ניקח חברת מטא סימבול: "META" על מנת להדגים את כל המושגים בטבלה שקשורים רק לחברה:

מקור: אתר FINVIZ.

קישור לאתר נא ללחוץ כאן.

- Index – אינדקס הוא מדד אשר מרכיב בתוכו מספר של מניות שונות מתעשיות שונות. האתר מתייחס בעיקר ל – 3 מדדים עיקריים: S&P 500, NASDAQ , ו – DOW JONES. במידה וחברה נמצאת בתוך המדד יופיע רישום בטבלה.

- Market Cap – שווי שוק ('Market Cap) מודד את החברה בדולרים ומחלק לפי קטגוריות של גדלים. שווי שוק מחושב ע"י הכפלת מחיר נוכחי בחישוב למניה אחת לכמות המניות שבידי הציבור. אנליסטים משתמשים בנתון זה כדי לקבוע את גודל החברה, בניגוד לשימוש במכירות או בנתוני הנכסים. שימוש בנתון שווי שוק מציג את גודל החברה בעל חשיבות רבה, מהסיבה שגודל החברה קובע את הבסיס למאפיינים שונים בהם המשקיעים מעוניינים, כולל סיכון וצפי להמשך התפתחות העסק ותשואה הצפויה. לדוגמה, חברה עם 20 מיליון מניות שנמכרות ב -100 דולר למניה – שווי השוק של החברה תעמוד כ – 2 מיליארד דולר.

- Income – סעיף רווח נקי מדווח בעקבות פעילות עסקית שכל חברה מחויבת לדווח. הסעיף מחושב מסך ההכנסות ובניכוי כל ההוצאות כולל הוצאות. כגון: פחת והפחתות, מחקר ופיתוח, תשלום מס הכנסה וריבית. הנתון מופיע בדוח רווח והפסד שהחברה מגישה סוף כל תקופה כלכלית לציבור. הנתון מציג כמה רווח נקי סה"כ נשאר לחברה אחרי כל ההוצאות הנדרשות. אנליסטים משתמשים ברווח נקי בעזרת תקינה חשבונאית מסודרת על מנת לחשב רווח למניה Earnings Per Share.

- Sales – סעיף המכירות (Sales) מציג הכנסה כספית כאשר חברה רושמת בדוח כתוצאה מפעילות עסקית תקופתית ממכירת מוצרים או מתן שירות ללקוחותיה. נתון ההכנסה נמצא בדר"כ בסעיף הראשון בדוח רווח והפסד תקופתי (שנתי ורבעוני). נתון ההכנסה מופיע גם בתור נתון מחזור המכירות (Revenue).

- Book/sh – הנתון שווי מאזני (הון עצמי או במילים אחרות שווי בספרים) מציג למשקיעים כמה החברה שווה במקרה ותחליט למכור את כל הנכסים שבבעלותה לאחר פירעון של סך כל ההתחייבויות שבמאזן החברה. הנתון מציג כמה כסף בדולרים יישאר לבעלי המניות אחרי מכירת הנכסים ופירעון ההלוואות. ערך מאזני עשוי לכלול נכסים בלתי מוחשיים אשר עשויים לנבוע מרכישות העבר של החברה. הון עצמי בחישוב למניה רגילה מורכב מהון עצמי – מניות בכורה בחישוב לסך המניות שבידי הציבור.

- Cash/sh – מזומנים ושווי מזומנים הוא הסעיף שנמצא בדוח מאזן ומציג תוצאה של כל תנועת המוזמנים של חברה לתקופה לאחר פעילות שוטפת, פעילות השקעה ומימון. הנתון מציג כמות מזומנים ושווי מזומנים למניה אחת.

- Dividend Est` – דיבידנד בחישוב למניה אחת (DPS) משוער (Estimate) ע"י אנליסטים הינו סכום הדיבידנדים בדולרים שישולמו לבעלי מניות ע"י הנהלת החברה עבור כל מניה רגילה שבבעלותם בשנה הקרובה.

- Dividend TTM – מדובר על אותו חישוב נכון לסעיף 7, רק בחישוב TTM (12-החודשים האחרונים) שזה 4-הרבעונים האחרונים. נתון – DPS שניתן לראות באתרים פיננסיים שונים, נגזר בדרך כלל באמצעות דיבידנד ששולם ברבעון האחרון או בשנה שלמה (ב-12 החודשים האחרונים). הנתון לא מחשב תשלום דיבידנדים לבעלי מניות בכורה.

- Dividend Ex-Date – תאריך אקס דיבידנד מתייחס לתקופה שלאחריו המניה נסחרת ללא זכות לתשלום דיבידנד נוסף. תאריך אקס דיבידנד או "אקס תאריך" הוא היום שבו המניה מתחילה להיסחר ללא אפשרות תשלום הדיבידנד הבא למשקיעים חדשים.

- Employees – כמות עובדים פעילים בחברה נכון ליום הדיווח האחרון.

- Option/Short – האם המניה זמינה למסחר באופציות. והאם ניתן לבצע עסקאות שורט במניה.

- %Sales Surprise – עד כמה החברה הפתיעה בפרסום דוחות כספיים בסעיף המכירות בהשוואה לתחזית האנליסטים. הנתון עשוי להיות חיובי או שלילי.

- SMA20 – אינדיקטור טכני סטטיסטי מחשב ממוצע נע 20-ימים האחרונים. האינדיקטור מיועד לחיזוי תנועת המגמה באמצעות שקלול מחיר המניה ב – 20 ימי המסחר האחרונים. הנתון מציג מרחק באחוזים עד הממוצע נע 20 או מעליו.

לפרטים נוספים, נא ללחוץ כאן.

החלק השני:

מקור: אתר FINVIZ.

קישור לאתר נא ללחוץ כאן.

- P/E מכפיל רווח – הוא אחד המושגים המפורסמים והנפוצים לניתוח מניה ומשמש חלק ניכר בהערכת שווי חברה בהתבסס על רווח נקי שפירמה הציגה בתקופה הכלכלית האחרונה. במילים אחרות, המכפיל מציג האם מניה נסחרת יקר או זול. נהוג היום לבדוק את המכפיל כבר בצעדים הראשונים בתחילת הניתוח לחברה והמכפיל האופטימלי להיום הוא 15 ומטה. המכפיל 15 ומטה, כמובן, ימשוך משקיעים שונים להתעניין במניה ובחברה שמסתתרת מאחוריה. מכפיל הרווח מציג בכמה שנים יוחזר הון ההשקעה במניה במצב הרווחיות הנוכחית. זאת אומרת, כמה שהמכפיל יותר נמוך כך יוחזר הון ההשקעה מהר יותר.

לדוגמה: נניח חברה מסוימת נסחרת במחיר 50$ למניה ורווח למניה עומד על – 5 דולר ב – 12 החודשים האחרונים (TTM). החישוב פשוט 50/5=10.

על פי טיעונים שונים בנושא, מכפיל גבוה אומר שמשקיעים מוכנים לשלם מחיר יקר על אותה המניה. המשקיעים טוענים שיש ערך מאוד גבוה לחברה, פוטנציאל ארוך טווח והם בטוחים בתדירות גבוהה וצמיחה מהירה ברווחים של החברה בעתיד. מניות אלה, שייכות לקטגוריית מניות צמיחה. ניתן לראות דוגמה במניות פייסבוק, אמזון.

- Forward P/E – מכפיל רווח עתידי משמש לצורך חיזוי הרווחים בעתיד. החיזוי הוא רק תיאורטי לאומדן הרווחים בעתיד, ולא מציג שום נתון מדויק כמו מכפיל הרווח הבסיסי P/E, שמוצג במצב הנוכחי על פי נתונים נוכחים והיסטוריים. הרווח החזוי מציג רווח ל-12 החודשים הקרובים. חיזוי סעיף הרווח בעתיד נובע מהרווח שכבר הוצג ע"י החברה בעבר. אם החברה היא חברת צמיחה והרווח הנקי צומח – המכפיל יהיה יותר נמוך מהמכפיל שכבר הוצג כל עוד מחיר המניה לא עלה בבורסה.

לדוגמה:

אם המחיר הנוכחי של החברה – 1$ למניה, ובשנה הבאה או בתקופה הכלכלית הבאה החברה צופה להרוויח 2$ למניה, אזי המכפיל רווח בעתיד יהיה יותר נמוך. פי – 2.

דוגמה נוספת, כאשר מכפיל הרווח בחברה מסוימת – 20 עם רווח למניה – 1$, והחברה מצפה להרוויח 2$ למניה, מכאן נובע שמכפיל הרווח העתידי יעמוד על – 10.

- PEG – מכפיל רווח צמיחה מודד יחס בין מכפיל הרווח הבסיסי P/E לשיעור צמיחת הרווחים (EPS Growth CAGR). בנוסף, את המכפיל PEG מחשבים גם לקביעת שווי המניה בהתחשבות לשיעור צמיחת הרווחים בממוצע של החברה. התפקיד הראשי של המכפיל הוא לחשב שיעור צמיחה של הרווח הנקי לשיעור צמיחה במחיר המניה. במילים אחרות, אם מחיר המניה צומח בשיעור של – 10% שנתי בממוצע, והרווח הנקי גם צומח בשיעור של – 10% שנתי בממוצע – המכפיל יהיה שווה ל – 1.

מכפיל המכונה בשם PEG מתורגם בצורה הבאה:

PEG = Price/Earnings to Growth

כאשר מכפיל PEG נמוך יותר מ – 1, ניתן להבין שמניה יותר חזקה מול הרווחים של החברה וזה מתבטא באופן ישיר בצמיחה במחיר המניה. המניה נחשבת אטרקטיבית להשקעה. בנוסף, מגבירה אינטרס אצל משקיעים. היתרונות של המכפיל מאפשרים מידית להבחין האם מניה זולה או יקרה מול ביצועים של החברה שנמדדים בצמיחה של רווח נקי.

- P/S – מכפיל מכירות מציג יחס בין מחיר המניה לבין מחזוריות (סעיף המכירות שמופיע בדוח רווח והפסד) של החברה ב – 12-החודשים האחרונים. נתון שימושי ונפוץ להשוואת הערך של החברה היסטורית בהשוואה לחברות מתחרות. ניתן להבין עד כמה החברה חזקה במכירות מול החברות המתחרות. נדרש לבדוק את הנתון שנים אחורה ולבדוק את הביצועים של החברה היסטורית. ככל שהנתון נמוך יותר, כך החברה נסחרת קרוב יותר לערך ועוצמת המכירות שהיא מציגה בדוחות כספיים מדווחים. במידה והמכפיל יורד מתקופה לתקופה, זה מהווה סימן טוב למשקיעים בתנאי שנתון המכירות לא יורד מתקופה לתקופה. הכוונה שמחיר המניה יורד בשוק הפתוח (בבורסה) ונתון המכירות של החברה לא.

- P/B – מכפיל הון או במילים אחרות מכפיל הון המשמש להשוואת מחיר המניה שנסחרת בשוק הפתוח (בבורסה) מול הון עצמי (שווי בספרים) של אותה החברה.

החישוב מתבצע באמצעות מחיר המניה חלקי נתון מרבעון האחרון של הון עצמי למניה רגילה.

- P/C – מכפיל מזומנים ושווי מזומנים בחישוב למניה אחת. סעיף זה מציג תוצאה סופית של מזומנים ושווי מזומנים לתקופה לאחר פעילות שוטפת, השקעה ומימון. ככל שהמכפיל נמוך יותר כך המשקיע רוכש מניה במחיר זול יותר בהשוואה לכמות מזומנים שמתקבלים במאזן. מזומנים ושווי מזומנים הם נכסים נזילים שבמידת הצורך או תקופה כלכלית קשה החברה רשאית להשתמש לצורך מימון התחייבויות שונות ולהימנע מפשיטת רגל.

- P/FCF – תזרים מזומנים חופשי (Free Cash Flow) אחד הנתונים החשובים ביותר למשקיע ערך. באופן עקרוני, מזומנים חופשיים שניתן לקחת מהעסק, שייכים לבעלי המניות. באמצעות המזומנים החופשיים ניתן לכסות חלק מהחוב, להשקיע בפיתוח ומחקר, לשלם דיבידנדים, רכישה עצמית של מניות החברה (Buybacks) ועוד. בעזרת המזומנים החופשיים ניתן לגדל ולפתח את העסק שיוביל לשגשוג ולצמיחה עתידית. לחברה, שבבעלותה, סכום נכבד של מזומנים, קיים אינטרס רב אצל משקיעים, מהסיבה שהמזומנים החופשיים מהווים חלק ניכר בניתוח פונדמנטלי של החברה.

- Quick Ratio – יחס מהיר הוא שמרני יותר מהיחס השוטף (Current Ratio), משום שהחישוב אינו כולל ערך המלאי. היחס מודד יכולת החברה לעמוד בהתחייבויותיה בטווח הקצר באמצעות הנכסים הנזילים ביותר של החברה. היחס המהיר מודד כמה דולרים יש לחברה בנכסים הנזילים מול כל דולר של ההתחייבויות השוטפות. לכן, יחס מהיר שעומד על 1.5, פירושו כי לחברה יש 1.50$ של הנכסים הנזילים זמינים לכיסוי כל 1$ של ההתחייבויות השוטפות.

יחס נורמלי יעמוד בערך גבוה יותר מ 1. אם היחס פחות מ 1 לחברה עלולים להיות בעיות עם נזילות אשר יגרום במצב חירום לפשיטת רגל בעתיד.

- Current Ratio – יחס שוטף המכונה גם בשם יחס נזילות בעיקר נותן הבנה ברורה על יכולת החברה לפרוע התחייבויות שוטפות לזמן קצר באמצעות נכסים שוטפים. חברות שיש להן בעיות עם החשבונות החייבים או פירעון החוב נתקלות בבעיית נזילות שוטפת. הדבר מציג שהחברה תתקשה לעמוד בהתחייבויותיה לזמן קצר ( בדר"כ עד – 12 החודשים הקרובים).

- Debt/Eq – מכפיל מנוף פיננסי שוטף שמציג יחס בין התחייבויות שוטפות (התחייבויות לזמן קצר) בהשוואה להון עצמי של חברה. הסעיפים רשומים במאזן החברה וככל שהמכפיל מתקרב ל – 1 כך החברה ממונפת יותר ע"י הלוואות לזמן קצר לעומת הון עצמי. וההיפך. מכפיל קרוב ל – 0 מציג שהחברה ממומנת ע"י הון עצמי. במידה והמכפיל גבוה מ – 1 שווי החובות לזמן קצר של החברה גבוהות יותר מהון עצמי.

- LT Debt/Eq – מכפיל מנוף פיננסי כללי שמציג יחס בין חוב לטווח ארוך בהשוואה להון עצמי של חברה. הסעיפים רשומים במאזן החברה וככל שהמכפיל מתקרב ל – 1 כך החברה ממונפת יותר ע"י הלוואות לטווח ארוך לעומת הון עצמי. וההיפך. מכפיל קרוב ל – 0 מציג שהחברה ממומנת ע"י הון עצמי. במידה והמכפיל גבוה מ – 1 שווי החובות לטווח ארוך של החברה גבוהות יותר מהון עצמי.

- % EPS Surprise – עד כמה החברה הפתיעה בפרסום דוחות כספיים בסעיף הרווח הנקי בהשוואה לתחזית האנליסטים. הנתון עשוי להיות חיובי או שלילי.

- SMA50 – אינדיקטור טכני סטטיסטי מחשב ממוצע נע 50-ימים האחרונים. האינדיקטור מיועד לחיזוי תנועת המגמה באמצעות שקלול מחיר המניה ב – 50 ימי מסחר האחרונים. הנתון מציג מרחק באחוזים עד הממוצע נע 50 או מעליו.

החלק השלישי:

מקור: אתר FINVIZ.

קישור לאתר נא ללחוץ כאן.

- EPS (ttm) – הסעיף מציג את הרווח הנקי לתקופה לאחר ניכוי כל ההוצאות הנדרשות מסה"כ מכירות המדווחות בדוח רווח והפסד פחות דיבידנד בכורה. הנתון מחולק לפי מספר המניות הרגילות שאינן בבעלות החברה אך נמצאות בידי הציבור ובעלי מניות שונים. סכום המניות הרגילות המונפקות עלול להשתנות כל תקופה כלכלית מדווחת. לחישוב מדויק יותר, ניתן לחשב סכום ממוצע של המניות שבידי הציבור שנסחרות בשוק הפתוח Average Shares Outstanding.

- EPS next Y – תחזית צפויה של אנליסטים לרווח נקי למניה בשנה עתידית הקרובה.

- EPS next Q – תחזית צפויה של אנליסטים לצמיחה ברווח נקי למניה ברבעון עתידי הקרוב.

- EPS this Y% – דיווח תוצאה אחרונה של רווח נקי למניה באחוזים בהשוואה לתקופה הקודמת.

- EPS next Y% – תחזית צפויה של אנליסטים לצמיחה ברווח נקי למניה באחוזים בשנה עתידית הקרובה.

- EPS next 5Y% – תחזית צפויה של אנליסטים לצמיחה ברווח נקי למניה באחוזים ל – 5-השנים הבאות.

- EPS past 5Y% – דיווח תוצאה של רווח נקי למניה באחוזים ב – 5 השנים האחרונות.

- EPS Y/Y TTM% – דיווח שיעור הצמיחה בסעיף רווח נקי למניה באחוזים בין שנה לשנה המעודכן נכון ל – 12 החודשים האחרונים (TTM).

- Sales Y/Y TTM% – דיווח שיעור הצמיחה בסעיף מכירות למניה באחוזים בין שנה לשנה המעודכן נכון ל – 12 החודשים האחרונים (TTM).

- Sales Q/Q% – דיווח תוצאה של צמיחה בסעיף המכירות באחוזים בין רבעון לרבעון.

- EPS Q/Q% – דיווח תוצאה של צמיחה בסעיף רווח נקי למניה באחוזים בין רבעון לרבעון.

- SMA200 – אינדיקטור טכני סטטיסטי מחשב ממוצע נע 200-ימים האחרונים. האינדיקטור מיועד לחיזוי תנועת המגמה באמצעות שקלול מחיר המניה ב – 200 ימי מסחר האחרונים. בין האינדיקטורים השונים לחישוב ממוצע נע הוא הנפוץ ביותר לשימוש ע"י סוחרים. הנתון מציג מרחק באחוזים עד הממוצע נע 020 או מעליו.

החלק הרביעי:

מקור: אתר FINVIZ.

קישור לאתר נא ללחוץ כאן.

- Insider Ownership – אחוז מהמניות שנמצאות כיום בבעלות הנהלת החברה.

- Insider Transaction – אחוז מניות החברה שנרכשות או נמכרות על ידי ההנהלה שלה. הערך מייצג % שינוי בבעלות פנימית הכוללת.

- Institutional Ownership – אחוז מהמניות שנמצאות כיום בבעלות משקיעים מוסדיים.

- Institutional Transaction – אחוז מניות החברה שנרכשות או נמכרות על ידי מוסדיים פיננסיים. הערך מייצג % שינוי בבעלות המוסדית הכוללת.

- ROA – מדד תשואה על הנכסים מאפיין את יכולתה של הנהלת החברה להשתמש ביעילות בנכסיה למטרות רווח. מדד ה – ROA מציג שיעור רווח שהחברה מפיקה מהנכסים שבבעלותה או בניהולה. במילים אחרות, רווחים שהנכסים מסוגלים להפיק.

החישוב מתבצע על ידי חלוקת רווח נקי בדר"כ שנתי מול סך הנכסים בממוצע – ((סך הנכסים מתחילת תקופה + סך נכסים סוף תקופה) / 2) * 100 לחישוב השיעור. נניח לחברת יזמות בע"מ ישנם נכסים בשווי של מיליון דולרים. ורווח נקי שמדווח בתקופה הכלכלית האחרונה (שנה או 12 – החודשים האחרונים) בסך של 100,000 דולר. נחשב רווח נקי / סך הנכסים *100 נקבל שיעור תשואה על הנכסים 10%.

- ROE – תשואה על ההון הוא מדד תשואה על ההון העצמי של החברה. אשר ממחיש את היחס של רווח נקי להון עצמי או במילים אחרות, הון בעלי מניות. כאשר תשואה על ההון עומד על 15%, זה מציג לנו, שכל דולר של בעלי המניות שהושקע, הניב תשואה של 15%. ככל שהמדד ROE גבוה יותר, כך החברה רווחית יותר והמשקיעים יותר נמשכים לחברה, או ולהיפך.

החישוב מתבצע על ידי לקיחת רווח נקי פחות תשלום דיבידנד בכורה ודיבידנד לבעלי מניות רגילות חלקי הון עצמי בממוצע ללא מניות בכורה.

- ROI – החישוב תשואה על הון מושקע מודד עד כמה החברה מייצרת תזרים מזומנים תפעולי חשבונאי ביחס להון שהשקיעה. החזר על ההון המושקע מודד את הסכום התשואה ביחס לסכום ההשקעה. הנתון ROI מתבטא באחוזים.

תשואה על ההון המושקע מאוד פופולארי בניתוח פונדמנטלי אם לא הנתון הראשון שמשקיע בוחן לפני שהוא מחליט להתחיל לנתח מניה, ולהתחיל בצעדים הראשונים. הנתון מורכב מרווח תפעולי אחרי הוצאות מס NOPAT חלקי הון מושקע הנוכחי + הון מושקע של שנה או תקופה קודמת (חישוב הממוצע).

נתונים המרכיבים הון מושקע לצורך החישוב מחושבים בממוצע שנתי (מוגדר כסכום בתחילת השנה ובסוף השנה, ומחושב בממוצע ביניהם).

- Gross Margin %– על מנת להעריך את הרווחיות של החברה, אנליסטים ממקדים את תשומת לבם בחשיבות הרווח הגולמי (Gross Margin). בהערכת ביצועי החברה שיעור הרווח הגולמי הוא המדד העיקרי. שיעור הרווח הגולמי מחושב באמצעות סך ההכנסות ממכירות של החברה, בניכוי עלות המכר (כל ההוצאות הנדרשות עבור מכירות). הנתון מתבטא באחוזים.

- Operating Margin % – שיעור רווח התפעולי מהווה אינדיקטור לפעילות כלכלית של החברה, המחושבת כהפרש בין מכירות של הפירמה לבין עלות המכר ועלויות התפעול (הוצאות תפעוליות). זהו הרווח שנרשם כתוצאה מפעילותה העיקרית של החברה. רווח תפעולי אינו כולל רווחים שנצברו כתוצאה מפעילות השקעה (לדוגמה, רווחי חברות בת, זכויות מיעוט וכד').

- Profit Margin % – שיעור רווח נקי משקף את הרווח הנקי של החברה ומתבטא באחוזים, שכן הנתון מציג כמה דולרים מקבלת החברה מסך המזומנים שהרוויחה החברה ממכירות בתקופה כלכלית. שיעור רווח נקי שעומד על 20%, מציג לנו שהחברה הרוויחה 0.20 סנט מכל דולר מהמכירות. שיעור רווח נקי עקבי נותן מושג איך החברה מנהלת את הוצאותיה.

- Payout – המכפיל מציג תשלום דיבידנד בהשוואה לרווחים שהחברה צברה בתקופה כלכלית מוגדרת (ריבעון או שנה). במילים אחרות, זה כמות המזומנים ששולמו לבעלי המניות מהרווח הנקי של החברה. בדרך כלל, החברה משלמת דיבידנד 3 או 4 פעמים בשנה (כל רבעון). האנליסטים שמים לב לשיעור תשלום מול שיעור הגידול בדיבידנדים. שני המשתנים החשובים ביותר שיש להתחשב בהם. יחס התשלום נמוך יותר עשוי להצביע על כך שלחברה יש יותר מקום להגדיל את הדיבידנדים – בעצם לפעול על פי מדיניות צמיחת הדיבידנדים. משקיעי ערך מאוד מעריכים פעילות מסוג זה. הסכום שאינו משולם לבעלי המניות נשמר על ידי החברה על מנת לפרוע התחייבויות החברה או להשקיע מחדש ולשפר את ליבת הפעילות.

- Earnings – תאריך הדיווח שחברה אמורה לפרסם דוח רבעוני הקרוב. במידה ורשום AMC אחרי תאריך הדיווח הקרוב מדובר בדיווח שאמור להתפרסם לאחר נעילת המסחר בבורסה (בסוף יום המסחר). כאשר רשום BMO מדובר בדיווח שיתפרסם לפני פתיחת יום המסחר.

החלק החמישי:

מקור: אתר FINVIZ.

קישור לאתר נא ללחוץ כאן.

- Shares Outstanding – מניות שבידי הציבור הונפקו על ידי חברה לציבור או לגורמים אחרים והמצויים בידיהם. בכל עת המניות המונפקות מחליפות ידיים בשוק המניות ומשקיעים יכולים לקנות ולמכור, כל עוד השוק פתוח. שימו לב, לא כל המניות המונפקות נסחרות בבורסה. חלק מהמניות נמצאות בידי משקיעים, מוסדיים, בתי השקעות וסוחרים אשר רכשו את המניות לתקופה זמנית לצורך השקעה או למטרות ספקולטיביות. המניות המונפקות מוצגות בדוח מאזן תחת הכותרת "הון מניות" בדוח מאזן. מספר המניות המונפקות משמש לחישוב נתונים מרכזיים, כגון שווי שוק של החברה, רווח למניה EPS ותזרים מזומנים למניה CFPS.

- Shares Float – המספר הכולל של מניות רגילות הנמצאות כיום בבעלות הציבור וזמינות למסחר. לדוגמה, מניות צפות = מניות שבידי הציבור + מניות פנימיות – מעל 5% בעלים.

- Short Float – מספר המניות בעסקת "שורט" חלקי הכמות הכוללת של המניות הצפות, מבוטא באחוזים.

- Short Ratio – המספר הכולל של מניות רגילות הנמצאות כיום בבעלות הציבור וזמינות למסחר.

- Short Interest – מספר המניות שנמכרו בשורט. סוחרים בדרך כלל מוכרים נייר ערך בחסר אם הם צופים שהמחיר ירד על ידי השאלת מניות. לאחר מכן סוחרים שונים קונים את המניות שבשורט בחזרה במחיר השוק נכון לאותו יום מסחר.

- Target Price – צפי אנליסטים למחיר יעד של מניה והתחזית בנויה על בסיס הערכות עסקיות וכלכליות שונות נכון להיום.

- 52w range – טווח מחירי המניה ב – 52 השבועות האחרונים.

- 52w High – מרחק ב – % מהמחיר השיא במהלך ה – 52 השבועות האחרונים.

- 52w low – מרחק ב – % מהמחיר השפל במהלך ה- 52 השבועות האחרונים.

- RSI14 – (מדד העוצמה היחסי) הוא אינדיקטור טכני המראה את היחס בין שינוי חיובי ושלילי במחיר של מניה. הוא אחד האינדיקטורים הטכניים הנפוצים ביותר. משקיעים משתמשים בו מכיוון שהוא די פשוט לחישוב ונטול מהחסרונות שונים בהשוואה למתנדים אחרים, כמו השפעת מנתונים ישנים (כמו מומנטום) או מורכבות במתנדים שונים (כמו MACD).

- Recom – דירוג המלצות של אנליסטים מ 1 עד 5. כאשר 1 זו המלצה קניה ו – 5 המלצה למכירה.

- Relative Volume – יחס מחזור המסחר בכמות המניות הנוכחי לערך הממוצע של 3 החודשים האחרונים. הנתון משתנה כל יום מסחר.

- Average Volume – מחזור מסחר במניות בממוצע של 3-החודשים האחרונים שהחליפו ידיים ביום מסחר 1.

- Volume – כמות מניות שהחליפו ידיים ביום מסחר אחד.

החלק השישי:

מקור: אתר FINVIZ.

קישור לאתר נא ללחוץ כאן.

- Perf Week – אחוז תשואת המניה בשבוע האחרון.

- Perf Month – אחוז תשואת המניה בחודש האחרון. החודש הנוכחי.

- Perf Quarter – אחוז תשואת המניה ברבעון האחרון. ב – 3 החודשים האחרונים.

- Perf Half Y – אחוז תשואת המניה נכון לחציון שנתי האחרון.

- Perf Year – אחוז תשואת המניה נכון לשנה האחרונה.

- Perf YTD – אחוז תשואת המניה מתחילת השנה הנוכחית. תשואה מתחילת שנת 2024.

- Beta – מדד ביטא הוא אחת מיחידות המדידה המספקות השוואה כמותית בין תנועת שער החליפין של המניות (מחיר המניה) לבין תנועת שוק המניות במונחים כלליים. מדד ביטא מודד תנודתיות או סיכון שיטתי של נייר ערך או תיק שלם לעומת השוק בכללותו. היחס משומש במודל לתמחור נכסי הון (CAPM), המחשבת את התשואה הצפויה על הנכס על סמך מקדם ה – BETA ותשואת השוק הצפויה.

מדד ביטא מחושב על בסיס השימוש בניתוח רגרסיה, כלומר, המדד יכול להיחשב למגמת תשואה של נייר ערך ביחס לתנודות השוק. כאשר המדד מציג ערך 1, פירושו הדבר כי מחיר נייר ערך עוקב אחר השוק ותנודות היו זהות בשני הגרפים. ברגע שהערך המדד פחות מ – 1, ניתן לראות כי מחיר נייר ערך יהיה פחות תנודתי מאשר השוק בכללותו. כלי יעיל כאשר רוצים לנתח סיכון של כל ניירות ערך הנמצאים בתיק בכלכלה צומחת וכאשר מגמה חיובית בשווקים נגמרת. ברגע שהערך של ביטא גדול מ 1, מציג כי מחיר נייר ערך יהיה תנודתי יותר מאשר תנודות השוק. לדוגמה, אם יחס ביטא הוא 1.25, אז תיאורטית מחיר המניה תנודתי יותר ב 25% מאשר השוק בכללותו.

- ATR (14) – נועד לקבוע את תנודתיות השוק. (Average True Range) הוא מחוון טווח ממוצע אמיתי המראה את תנודתיות השוק בהתבסס על מחירי תנועת המניה ב – 14 ימי המסחר האחרונים. במילים אחרות, המדד מציג את הפרמטר הסטטיסטי הממוצע של תנועת מחיר המניה או מכשיר פיננסי אחר באמצעות נוסחה שפיתח וולס ויילדר.

- Volatility – מדד סטטיסטי לפיזור התשואות של מניה נתונה. מייצג טווח אחוז גבוה/נמוך יומי ממוצע.

- Target Price – צפי אנליסטים למחיר יעד של מניה וזה על בסיס הערכות כלכליות שונות.

- Prev Close – שער סגירה נכון ליום הקודם והוא יום שלפני יום מסחר האחרון.

- Price – מחיר המניה נכון ליום מסחר האחרון.

- Change – שינוי מחיר המניה באחוזים נכון ליום מסחר האחרון בהשוואה ליום מסחר הקודם.